3부까지 임신출산 가정의 정부 지원에 대해 다루었다면, 이번 포스팅은 "우리 아이의 미래 부담을 줄여주기 위한 부모의 노력"에 대해 다루어 볼까 합니다.

그중 가장 큰 결심인 증여에 대해 중점적으로 다루어 보겠습니다.

| 내용 | ||

| 1. 준비하기 | [1부] 임신 계획&준비를 위한 정책은 무엇이 있을까? |

|

| 2. 임신과 출산 | [2부] 25년 임산부 지원 정책 무엇이 달라질까?(w. 배우자) | |

| 3. 육아 지원 | [3부] 25년 보육 및 양육 지원은 어떻게 달라질까? | |

| 4. 그 외 | [4부] 아이와의 미래 준비 언제 부터 시작할까? | |

※ 자녀 경제 교육과 증여/투자 방식에는 답이 없으나, 제가 계획 중이고 실천 중인 방식도 함께 다루어 보겠습니다! :)

1. 증여란 무엇인가?

2. 신고 절차와 방법은?

3. 어디에 투자해야 할까?

(예적금 vs 주식투자)

1. 증여란 무엇인가?

-. 증여 공제(비과세) 한도와 기간을 꼭 확인하자!

대게 가족(조부모-부모-자녀) 간 재산 증여 시 발생하며, 과세표준에 따라 증여 재산에 공제(면제) 금액은 제외한 금액에 부과되는 세금입니다.

★ 증여세 공제한도 및 과세표준

-. 국세청 개인신고 안내 증여세 검색 기준임.

| 구분 | 내용 | 비고 | ||

| 증여세란? | 재산을 증여받은 경우, 재산을 증여받은 자가 부담 하는 세금 | |||

| 신고 기한 | 증여받은 달 말일부터 3개월 이내 | * 홈택스 신고 | ||

| 공제 기한 | 10년간 누계한도액 | * 절세 Point | ||

| 공제 한도 |

배우자 | 6억 원 | * 부부간 | |

| 직계존속 | 5천만 원(미성년 2천만 원) | |||

| 기타친족 | 1천만 원 | * 6촌이내 혈족, 4촌이내 인척 | ||

| 기타 | 없음 | |||

| 산출세액 | (증여세 과세표준 x 세율)-누진공제액 | |||

| 과세표준 | ~1억 | 10% | 0원 | ← 누진공제액 |

| ~5억 | 20% | 1천만원 | ||

| ~10억 | 30% | 6천만원 | ||

| ~30억 | 40% | 1억6천만원 | ||

| 비과세 항목 | 국가나 지자체로 부터 받는 지원금(아동수당/부모금여 등) | * 아동수당, 부모급여 등 | ||

| 축하금/부의금/기념품 등 통상 필요하다고 인정되는 금품 | * 명절/잔치 용돈 등 | |||

| 사회 통념상 인정되는 치료비, 생활비, 교육비 (재투자 안됨) | ||||

| 혼수용품으로 통상 필요하다고 인정되는 금품 | ||||

- [Check 1] 증여세 신고는 기한에 맞추어 반드시 신청하고 "이력"으로 남겨야 합니다!

→ (신고 O) 자녀계좌에 입금된 투자 원금(공제금액)을 대상으로 증여세 산출.

→ (신고 X) 원금에 대한 증빙 이력이 없어, 투자 수익을 포함한 전체 금액을 대상으로 증여세 산출. - [Check 2] 자녀가 완전히 독립(30세 가정)할 때까지 부모가 증여 가능한 공제 금액은 총 1억 4천만 원입니다.

→ (증여 시점) 출생 직후부터 10년 주기로 공제한도(각 2천만 원, 5천만 원)에 맞추어 일괄 증여하는 것이 유리합니다.

공제한도(비과세) 0~9세 10~19세 20~29세 30세 부모 → 자녀 1억 4천만 원 2천만 원 2천만 원 5천만 원 5천만 원 친인척 → 자녀 4천만 원 1천만 원 1천만 원 1천만 원 1천만 원 추가공제(결혼/출산/입양 후 2년 이내) 1억 원 - [Check 3] 상속세 및 증여세법 제46조 1 의거하여 국가나 지자체로부터 받는 지원금은 증여 면제 대상입니다.

→ 부모가 아닌 "자녀계좌로 아동수당과, 부모급여 지급 계좌를 변경 신청" 해야 합니다.(w. 복지로) - [Check 4] 그 외 증여 Tip

→ (정기증여) 유기정기금평가법으로 공제한도 이상으로 비과세 증여 가능합니다. (상세한 건 아래에서..)

→ (이력증빙) 친인척에게 받은 자녀 용돈은 반드시 계좌에 "보내는 분/받는 분"에 이력이 남도록 기입해야 합니다.구분 일괄증여 정기증여 차액 비고 공제금액 2천만 원 2천4백만 원 +4백만 원 * 할인률 3%, 50만 원 차이 비과세

[Check 5] 증여금은 자녀주식계좌(연금 추천)로 입금하여 미국 대표 지수 ETF에 적립식 투자 및 배당 재투자를 추천드립니다.

→ 미국 S&P500(VOO), 나스닥 100(QQQM), 미국배당다우존스(SCHD)의 연평균 수익률은 10%를 상회합니다

2. 신고 절차와 방법은?

-. 홈택스를 적극 활용하자!

말로하기는 어려우니, 홈택스 홈페이지에서 자녀에게 증여하는 방법에 대해 차근차근 알아볼까요?

1) 일괄현금 증여하기 (w. 증여신고서 삭제하기)

-. 홈택스 일반증여 Tap 기준으로 작성함.

-. [준비물] 홈택스 자녀 명의 ID, 가족관계증명서(PDF), 이체확인증(PDF), 자녀명의 금융인증서(은행 추천)

| 구분 | 내용 |

| ⓐ | 홈택스에서 자녀명의로된 아이디로 로그인합니다. |

| ⓑ |

홈택스 메인 화면에서 "세금신고-증여세 신고-일반증여신고고 " Tap을 찾아 들어갑니다. |

|

|

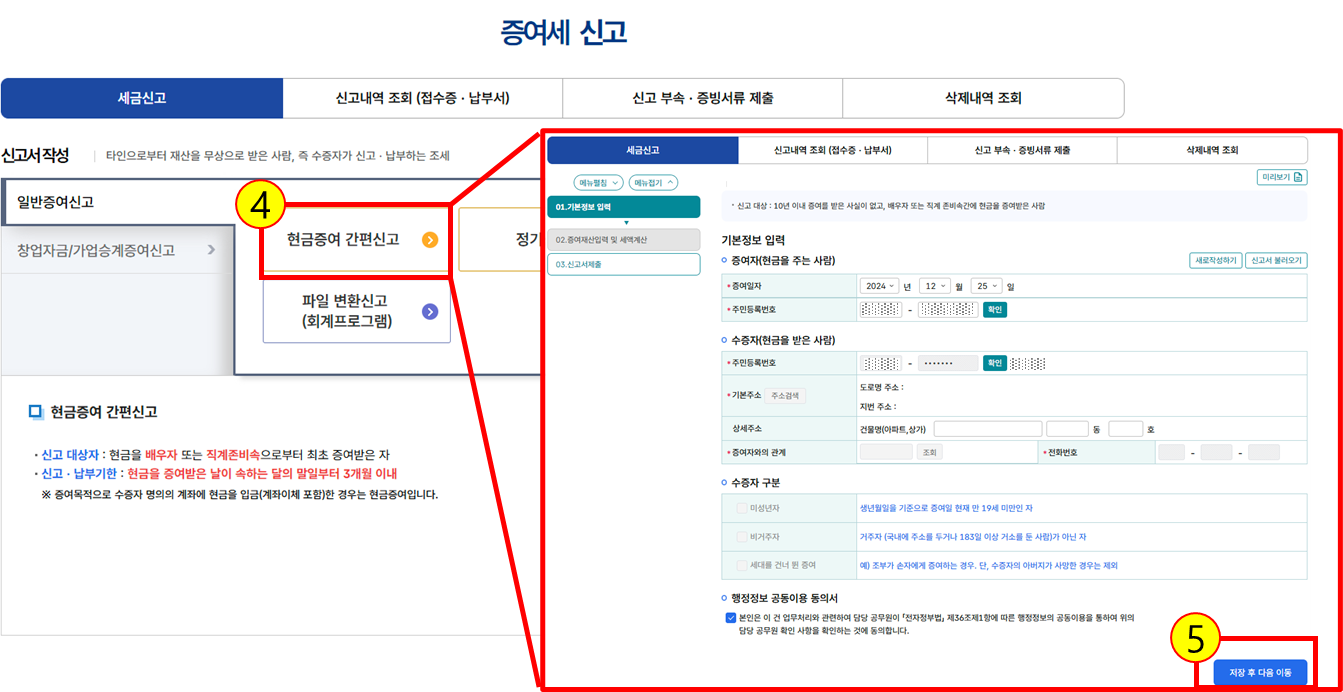

| ⓒ |

현금증여 간편신고 Tap을 클릭하고 들어간 창에서, 기본정보 내용을 입력하고 저장후 다음 이동 버튼을 누릅니다. |

|

|

| ⓓ |

증여 받은 재산(현금)을 입력 및 증여세 계산하기를 누르고, 제출 내용에 이상이 없다면 저장후 다음 이동을 클릭합니다. → 아내가 사전 증여한 금액(50만원 이하) 있어, ⑧ 증여재산공제-(26),(27)직계존비속을 19,600,000원을 입력하였습니다. |

|

|

| ⓔ |

Pop-up된 증여세 신고서 접수증 내 접수 내용 확인하기 클릭-증빙서류 제출 Tap을 클릭합니다. → 제출대상 신고목록에서 조회를 클릭하고, 부속서류 첨부하기를 클릭합니다. |

|

|

| ⓕ |

파일선택을 눌러 PDF서류(가족관계증명서, 이체확인증)를 첨부하고, 제출할 서류를 체크(√) 및 부속서류 제출하기를 클릭합니다. → 최종적으로 신고가 완료되면 신고서 접수 확인증 확인 할 수 있습니다. |

|

|

| 삭제요청 | 증여세 신고를 잘못하여 삭제가 필요한 경우, 두 가지 방법으로 신고서를 삭제할 수 있습니다. [신고 후 2일 이내] 홈택스 홈페이지에서 전자신고 삭제를 합니다. [신고 후 3일 이후] 관할 세무서에 유선 연락하여 삭제 요청을 진행합니다. (경험상..., 오래 걸릴 확률이 높습니다.) |

| ⒜ |

홈택스 홈페이지-세금신고-증여세신고-일반증여신고-신고내역조회-제출목록(조회)-삭제요청(이동) 순으로 클릭합니다. |

|

|

| ⒝ |

간편인증(자녀은행계좌 금융인증서 추천) 후, 삭제요청서 입력하고 정보보호동의-다음-삭제요청서 제출 순으로 클릭합니다. |

|

|

| (c) |

삭제요청을 제출하면, 요청내역-삭제요청 내역조회(조회)-접수증(보기)를 클릭하여 접수 되었는지 확인 가능합니다. |

|

매월 정기 적립식 증여를 하면 공제금액을 할인해 준다고??(★ x 5개)

2) 유기정기금 증여

-. 상속세 및 증여세법 시행령 제62조 "정기금을 받을 권리의 평가" 검색 기준임.

-. 홈택스 홈페이지 내 일반증여-정기증여 Tap 기준으로 작성.

-. [준비물] 홈택스 자녀 명의 ID, 가족관계증명서(PDF), 이체확인증(PDF), 증여계약서(PDF), 유기정기금평가명세서(PDF)

| 구분 | 내용 | 비고 | ||||

| 유기정기증여 | 정의 | 10년간 매달 일정 금액을 정기 증여 하는 것. | * 10년의 1번 신고 가능 | |||

| 이점 | 원금에서 연간이자율(3%)을 할인 | |||||

| 공제 가능 금액 (증여세 면제 한도) | 증여 가능 | 할인 평가액 | 일괄증여대비 | * 증여세 0원 *공제한도 [~18세] 10년 2,000만 원 [19세~] 10년 5,000만 원 [특별공제] 결혼/임신/출산 1억 원 [비과세] 공제한도 초과분 50만원까지 |

||

| 총 합계 | 15,680만 원 | 14,110만 원 | +1,680만 원 | |||

| 0~9세 | 월 20만 원/10년 | 2,000+400 | 2,000 + 47 | +400 | ||

| 10~19세 | 월 20만 원/10년 | 2,000+400 | 2,000 + 47 | +400 | ||

| 20~29세 | 월 49만 원/10년 | 5,000+880 | 5,000 + 16 | +880 | ||

| 30세 ~ | 5,000만 원/일괄 | 5,000 | 5,000 | 0 | ||

- [Check 1] 유기정기금 증여(20만 원/49만 원)를 통해 부담을 줄이고, 연간이자율 할인으로 공제한도를 늘릴 수 있습니다!

→ 30년간 일괄 현금 증여 대비 1,680만 원의 추가 증여가 가능 = (미성년) 400만 원/10년 x 2, (성년) 880만 원/10년 - [Check 2] 정기증여 신청은 현금일괄증여와 유사하며, 2종의 추가 서류(증여계약서, 평가 명세서)가 필요합니다.

→ 다른 세무 전문 블로그/유튜브를 찾아보시면 쉽게 양식을 받으실 수 있으니 양식 부분은 넘어가겠습니다. - [Check 3] 신청 방법은 일괄현금 증여와 유사합니다.

※ 신청 방법

| 구분 | 내용 |

| ⓐ | 홈택스에서 자녀명의로된 아이디로 로그인합니다. |

| ⓑ |

홈택스 메인 화면에서 "세금신고-증여세 신고-일반증여신고" Tap을 찾아 들어갑니다. |

|

|

| ⓒ |

현금증여 정기신고 Tap을 클릭하고 들어간 창에서, 기본정보 내용을 입력하고 저장후 다음 이동 버튼을 누릅니다. |

|

|

| ⓓ |

증여재산 명세서 "구분, 종류, 평가방법, 평가가액"을 아래 ⑥번과 같이 입력 후 등록하기를 클릭하고, 증여계약서 입력을 클릭하여 "재산 종류, 증여 조건"을 등록 후 저장합니다. → 증여 조건 입력 시에는 명세서에 들어가는 "증여금 이체 시작/종료일, 자동 이체 날짜/금액" 4가지가 꼭 포함되게 작성해주세요. |

|

|

| ⓔ |

증여재산 공제란에 잔여공제한도(처음일 경우 2,000만 원)을 입력하고 저장후 다음 이동을 클릭합니다. 그 후, 입력된 신고서 내용이 제대로 반영되었는지 확인하고 제출하기를 클릭합니다. |

|

|

| ⓕ |

이후 일괄 증여와 동일하게 Pop-up된 증여세 신고서 접수증 내 접수 내용 확인하기 클릭-증빙서류 제출 Tap을 클릭합니다. → 제출대상 신고목록에서 조회를 클릭하고, 부속서류 첨부하기를 클릭합니다. |

|

|

| ⓖ |

파일선택을 눌러 PDF서류(가족관계증명서, 이체확인증, 증여 계약서, 유기정기금 평가명세서)를 첨부하고, 제출할 서류를 체크(√) 및 부속서류 제출하기를 클릭합니다. (신청 방식이 동일하여 이미지는 일괄신청과 동일하게 추가한 점 양해부탁드립니다.) → 최종적으로 신고가 완료되면 신고서 접수 확인증 확인 할 수 있습니다. |

|

3. 어디에 투자해야 할까?

저는 아래 세 가지 가치관에 중점을 두었습니다.

① 아이 경제 교육을 직/간접적으로 해줄 수 있는가?

② 투자한 상품의 이윤이 물가 상승률 보다 높은가?

③ 절세를 통해 이윤을 극대화할 수 있는가?

1) 예적금 vs 주식투자(√)

-. 예적금 상품 네이버 검색 기준임.(2023년 물가상승률 3.6% 기준으로 비교)

-. 주식투자(연금저축펀드 혜택)는 금융투자협회 전자공시 검색 기준임.

-. 30년 뒤 평가금액은 증여 시점(0세/10세/20세)에 따른 증여금(2천/2천/5천)에 손익률을 곱하여 계산함.

| 구분 | 상품 | 장점 | 단점 | 세금(차익) | 세금(이자) |

| 은행 | 예금 | 원금 보존 | 원금 가치 하락 | 미해당 | 15.40% |

| 적금 | 낮은 수익률 | ||||

| 증권 | 국내 | 높은 수익 실현 가능 |

원금 손실 가능 | 비과세 | |

| 해외 | 비과세(250만) 이후 22% | ||||

| 연금저축펀드 | 배당 과세이연 | 비과세 | 5.5% 이하 (최소 55세부터) |

- [Check 1] 은행에 투자를 한다면 물가 상승률 대비 매년 예금(-0.64%) 손해와 적금(+3.17%) 수익을 얻습니다.

→ 동일 조건으로 이자를 받는 경우, 30년 뒤 예금은 1천만 원의 손해를 적금은 6천만 원의 수익을 얻습니다.

→ 8%의 세전이자가 있더라도 과세 및 물가상승률로 인해 원금(증여금) 대비 수익률이 낮은 것을 확인할 수 있습니다.

구분 원금 최대 이자 세후이자 물가상승률 세후이자-물가상승 30년 뒤 평가금액 비고(손익) 은행 예금 0% 3.50% 2.96% 3.60% -0.64% 손해 1.4억 원 → 1.3억 원 - 0.1억 원 적금 0% 8.00% 6.77% 3.17% 수익 1.4억 원→ 2.0억 원 + 0.6억 원 - [Check 2] 주식은 원금손실이 가능하나, 우상향 하는 종목을 장기 적립식 투자를 한다면 높은 수익률을 낼 수 있습니다.

→ 국내 지수를 추종하고 있는 주식은 아쉽게도 횡보 중에 있어, 물가상승률 대비 수익을 내기는 어렵습니다.

→ 미국 대표지수 추종 ETF(나스닥 100, S&P500, SCHD 등)는 10년 이상 우상향 중이며, 배당금 역시 증가되고 있습니다.

구분(지수 추종 ETF) 내용 수익률 (10년→연평균) 연배당률 배당성장률 국내 코스닥 중소벤처기업 상장 시장 19.6% 2.0% 0.20% - 코스피 주요 대기업 상장 주식 28.7% 2.9% 2.21% - 미국 나스닥 기술/바이오 혁신 성장 기업 327.5% 32.7% 0.54% 12.47% S&P500 미국 상위 500개 기업 198.1% 19.8% 1.21% 5.80% SCHD 배당성장기업 투자 141.1% 14.1% 3.60% 11.60% - [Check 3] 미국지수추종ETF에 투자하며 매년 수익률이 5% 이상 낸다면 30년 뒤 평가금액은 예적금을 상회합니다.

→ 물가상승률을 고려하더라도, 원금 및 배당수익의 합이 5% 이상이라면 최소 0.8억 원 이상 수익을 낼 수 있습니다.

→ 더불어 미국지수ETF는 매년 배당률이 성장하므로, 배당 재투자를 통해 더 큰 복리효과(+α)를 낼 수 있습니다.

구분(증여금) 세후수익률(원금+배당) 30년 뒤 평가금액 손익금 비고 1.4억 원 5% 2.2억 원 + 0.8억 원 * 배당 성장률 미고려 10% 4.3억 원 + 4.3억 원 15% 9.8억 원 + 9.8억 원 20% 24.9억 원 + 24.9억 원 - [Check 4] 자녀 증권계좌 개설 시 "개인연금계좌"를 활용하면 절세효율을 극대화할 수 있습니다.

→ 자녀 취업 전까지 공제받지 않은 원금(증여금)은 자유롭게 인출 가능합니다.

→ 최소 55세 연금개시 전까지 계좌 수익에 대한 세금이 유예되고, 연금 인출 시점에 저율 연금소득세(3.3~5.5%)가 과세됩니다.

★ 따라서, 자녀 연금저축계좌에서 국내 상장된 미국지수 추종 ETF를 투자하는 것이 수익을 극대화할 수 있는 방법입니다.

→ 단, 연금계좌는 원금만 인출 가능하여 증여 목적이 "자녀 아파트 매매/전세 지원"이라면 "일반 계좌"가 보다 나은 선택이 될듯합니다.

★ 아이가 현금에 대한 지각이 생긴다면, 유퀴즈 한순구교수님의 "동그라미 교육법"을 시작으로 함께 투자 공부도 해볼까합니다.

드디어 4부의 막이 내렸네요. 물가가 치솟는 게 피부로 느껴지는 요즘 아이 미래의 전부를 준비해 줄 수 없지만, 작은 부담이라도 덜어주기 위해 고심 중이었던 내용들을 함께 적어보았습니다~! (도움이 되셨으면 좋겠습니다만..,)

특히, 위에 언급드린 미국지수추종 ETF!

상당히 매력적인 부분들이 많기에 조금 더 공부해서 포스팅해 보도록 노력하겠습니다.

얼마 남지 않은 2024년 한 해 무탈히 보내시고, 내년 2025년 좋은 하루가 가득하길 기원드립니다!

'사(적) 기록 > 심심해서 정리하는 기록' 카테고리의 다른 글

| [3부] 25년 보육 및 양육 지원은 어떻게 달라질까? (6) | 2024.12.20 |

|---|---|

| [2부] 25년 임산부 지원 정책 무엇이 달라질까? (w.배우자) (31) | 2024.12.14 |

| [1부] 임신 계획&준비를 위한 정책은 무엇이 있을까? (2) | 2024.12.11 |

| [3부] 싼타페와 팰리세이드, 하이브리드 모델을 노려보자! (51) | 2024.12.06 |

| [2부] 하이브리드 구매 시 세제 혜택, 무엇이 있을까? (w.팰리세이드 풀체인지) (4) | 2024.12.04 |